Incentivo à capitalização das empresas

Transcrevemos abaixo o artigo de Carlos Alexandre Esteves, Partner de legal and Tax Services na JM Ribeiro da Cunha & Associados, originalmente publicado no semanário Vida Económica (10/05/2024) e disponível para download no final deste blog post.

A Lei do Orçamento do Estado para 2023 procedeu à criação do Incentivo à Capitalização das Empresas (ICE), através do aditamento do artigo 43.º-D ao Estatuto dos Benefícios Fiscais, entretanto alterado pela Lei do Orçamento do Estado para 2024.

De acordo com o regime em causa, (a) as sociedades comerciais (b), com sede ou direção efetiva em território português, (c) que exerçam a título principal uma atividade de natureza comercial, industrial ou agrícola, (d) disponham de contabilidade regularmente organizada, (e) tenham a situação fiscal e contributiva regularizada, (f ) não se encontrem sujeitas à supervisão do Banco de Portugal ou da Autoridade de Supervisão de Seguros e Fundos de Pensões, (g) não sejam sucursais em Portugal de instituições de crédito, de outras instituições financeiras ou de empresas de seguros e (h) não vejam o seu lucro tributável ser determinado por métodos indiretos, podem beneficiar, ao longo de 7 anos, de uma dedução ao seu lucro tributável, obtida pela aplicação de uma taxa variável, indexada à média da taxa Euribor a 12 meses (calculada tendo por base o último dia de cada mês do período de tributação), acrescida de um spread de 1,5p.p. (2p.p. se PME ou empresa de pequena-média capitalização – SmallMidCap), ao montante dos aumentos líquidos dos capitais próprios elegíveis. Esta dedução é ainda majorada em 50%, 30% e 20% em 2024, 2025 e 2026, respectivamente.

Ora, são considerados aumentos dos capitais próprios elegíveis (i) as entradas realizadas em dinheiro, no âmbito da constituição de sociedades ou do aumento do seu capital social, (ii) as entradas em espécie por conversão de créditos, (iii) os prémios 3. de emissão, e (iv) a aplicação dos lucros contabilísticos passíveis de distribuição em resultados transitados, em reservas ou em aumentos do capital social.

O cálculo do benefício deve ser efetuado por recurso a uma conta-corrente que considere o somatório dos valores dos aumentos líquidos dos capitais próprios elegíveis apurados nos períodos relevantes.

Resulta da subalínea iv) da alínea a) do n.º 6 do artigo 43.º-D do EBF, no que concerne ao caso específico da aplicação de resultados do exercício, que esta só releva, para efeitos do benefício, a partir do período em que é tomada a deliberação (por oposição ao período a que os resultados respeitam).

Pese embora o que antecede, os seguintes aumentos de capitais próprios elegíveis não devem ser considerados, quando provenham de:

- Entradas realizadas em dinheiro, no âmbito da constituição de sociedades ou do seu aumento de capital, financiadas por aumentos de capitais próprios elegíveis na esfera de outra entidade;

- Entradas realizadas em dinheiro, no âmbito da constituição de sociedades ou do seu aumento de capital, por entidade com a qual o sujeito passivo esteja em situação de relações especiais, financiadas através de mútuos concedidos pelo próprio sujeito passivo ou por outra entidade com a qual essa entidade e o sujeito passivo estejam em situação de relações especiais;

- Entradas realizadas em dinheiro, no âmbito da constituição de sociedades ou do seu aumento de capital, por uma entidade que não seja residente para efeitos fiscais noutro Estado-Membro da União Europeia ou no Espaço Económico Europeu ou noutro Estado ou jurisdição com o qual esteja em vigor convenção para evitar a dupla tributação internacional, acordo bilateral ou multilateral que preveja a troca de informações para fins fiscais.

Por outro lado, as deduções a efetuar num dado período de tributação não podem exceder, em qualquer caso, o maior dos seguintes valores:

- € 4.000.000; e

- 30% do EBITDA fiscal.

A parte que exceda os 30% do EBITDA é dedutível na determinação do lucro tributável de um ou mais dos cinco períodos de tributação posteriores (em tal período aplicar-se-ão novamente os limites referidos).

Em suma, VALOR DEDUTÍVEL = (Entradas realizadas em dinheiro + conversão de créditos em capital social + prémios de emissão + lucros contabilísticos passíveis de distribuição, aplicados em resultados transitados, reservas ou aumento do capital – saídas, em dinheiro ou em espécie, a favor dos sócios, a título de redução do capital social ou de partilha do património – distribuições de reservas – distribuições de resultados transitados) * taxa aplicável

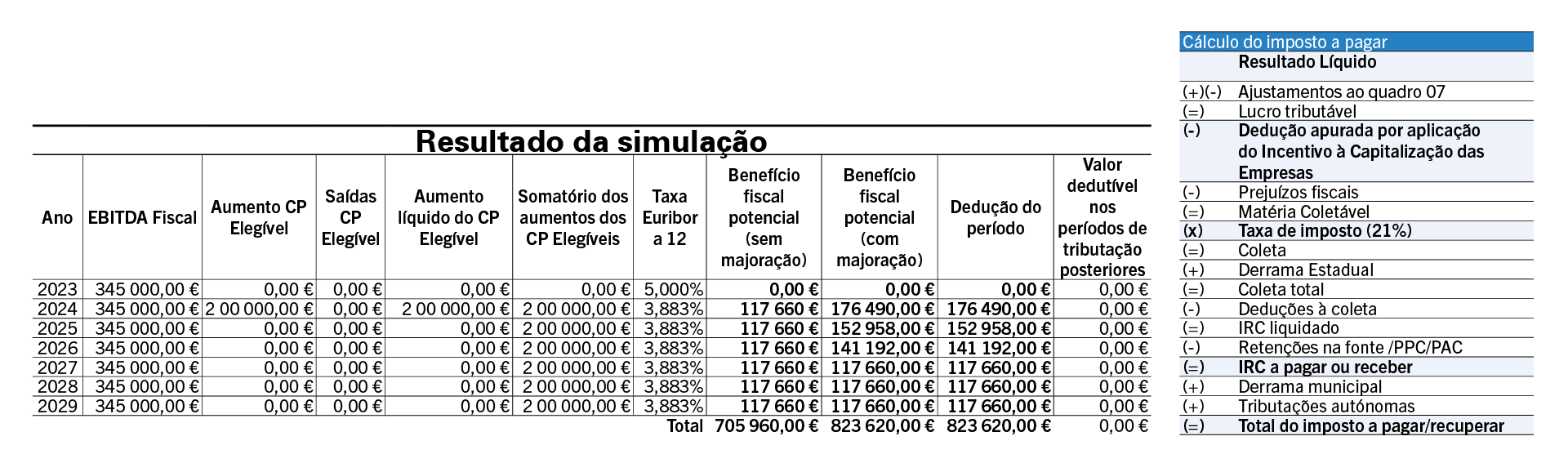

Para concretização do exposto, apresenta-se a seguinte simulação, que parte dos seguintes pressupostos:

- Ao longo do período de tributação de 2023 não se verificaram aumentos de capitais próprios elegíveis.

- No período de 2024 será realizado um aumento de capital social no valor de € 2.000.000.

- O EBITDA fiscal da empresa ascende aos € 350.000.

- A taxa a aplicar para apuramento do montante a deduzir, com a entrada e vigor da Lei do Orçamento do Estado para 2024, passou a ser igual à média da taxa Euribor a 12 meses durante o período de tributação, acrescida de um spread de 2% para as entidades (SmallMidCap).

- Por não conhecermos a Euribor dos próximos períodos de tributação (designadamente de 2024), assumiu-se que a taxa a aplicar é a de 5,883% (3,883% correspondente à média da Euribor de 2023, acrescida de um spread de 2%).

Tratando-se de uma dedução ao lucro tributável (por oposição às deduções à colecta), o beneficio efetivo para a empresa ascenderá apenas a cerca de 21% dos valores referidos na coluna “dedução do período” do quadro da esquerda. O quadro da direita resume a forma de cálculo do IRC e o momento em que a dedução ao abrigo do presente beneficio é efetuada no âmbito desse cálculo.